2万家瑞幸咖啡都分布在哪里?

根据极海品牌监测(https://stores.geohey.com)的数据显示,截至7月31日,瑞幸咖啡在中国大陆区域的门店已逼近2万家门店,在短短一年的时间内增长了75%,这些门店分布在什么地方?有什么样的规律?和库迪咖啡的竞争状况又如何了呢?

Part01 城市布局

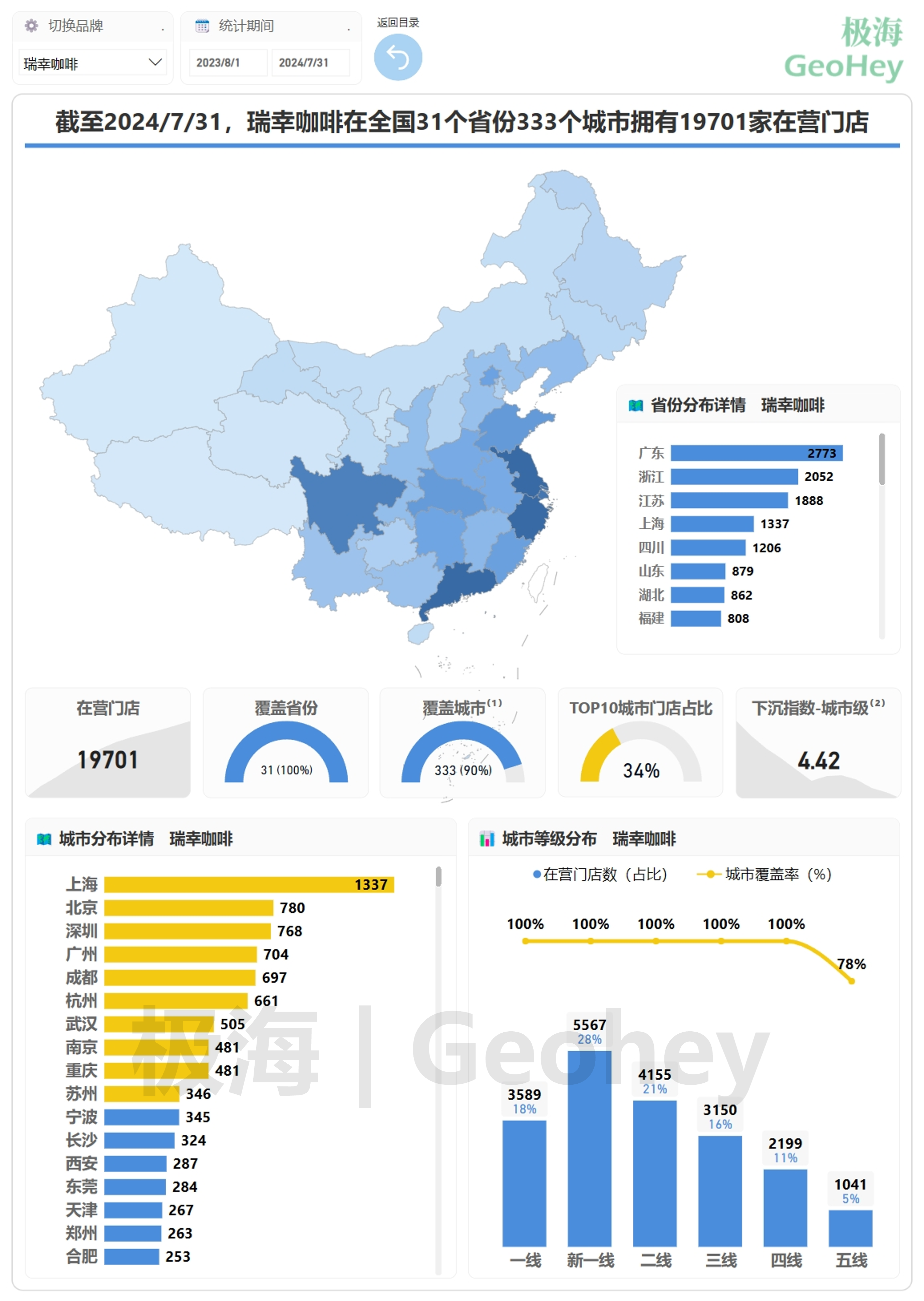

过去一年,瑞幸咖啡已基本完成了对全国地级市的全覆盖,实现了四线以上地级市的100%覆盖,以及五线城市(含省直辖县)78%的覆盖率,整体城市覆盖率达90%。

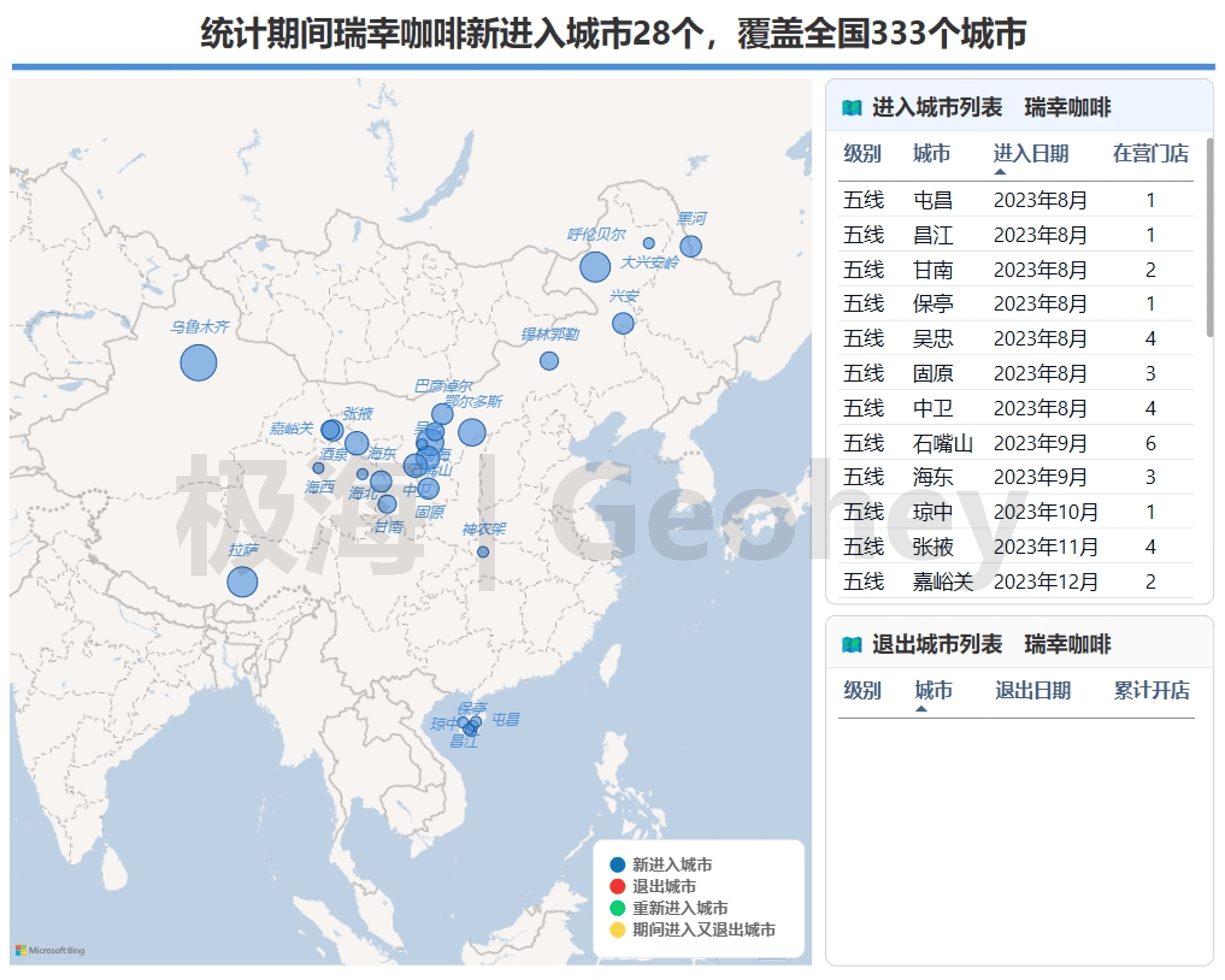

新进入城市28个,其中三线城市2个、四线城市1个,五线城市25个占比90%,主要以海南、内蒙、青藏和新疆的城市为主,虽然数量不少,但这些新城市(包括所有进入不满一年的城市)在统计期间仅仅贡献了4%的门店增量,并不是增长的主力。

在当前的门店的省份分布上,广东、浙江的门店数量最多,均超过2000家。上海作为直辖市排名第4,在城市中排名第1,达到1300+家。北京、深圳、广州三个一线城市紧随其后,门店数量排名前十的城市占到了门店总数的34%,相对于库迪咖啡的27%集中度较高,但相对于星巴克的54%就显得分散多了。

Part02 瑞幸咖啡与贷款余额?

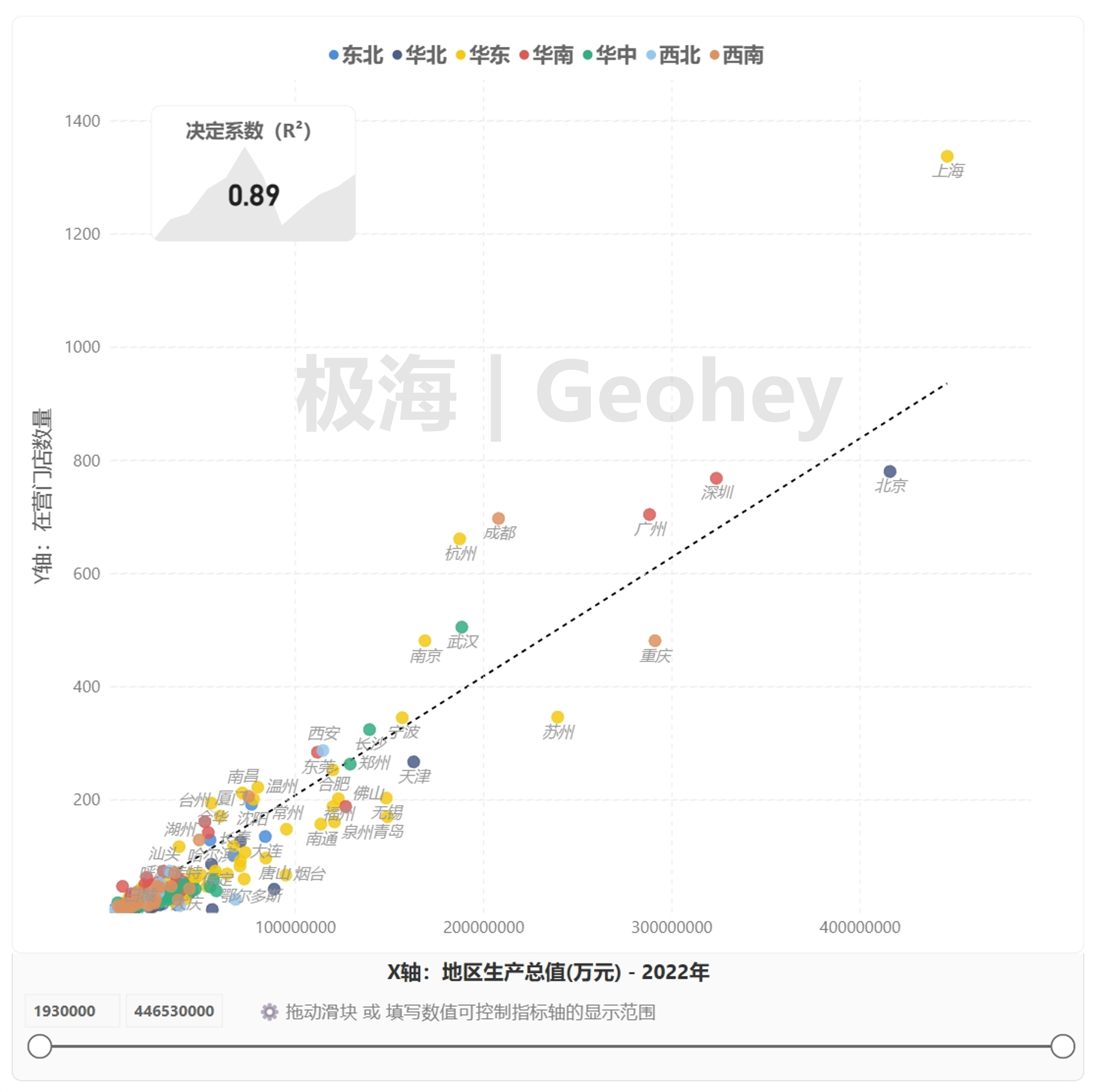

瑞幸咖啡的门店城市分布有何规律呢?根据我们的观察,一个城市瑞幸咖啡的门店数量与其年末金融机构各项贷款余额高度相关。

这一指标由中国人民银行发布,反映了金融机构已经发放给借款人且尚未偿还的贷款总量。作为一项重要的财务指标,能够体现金融机构的信贷规模、资金运用情况以及对实体经济的支持力度。

虽然我们很难说二者有什么直接的逻辑关系,但二者的相关性是是毫无疑问的(R²=0.94),平均算下来一个城市的每10亿贷款对应一家瑞幸咖啡。这一指标比很多常见的经济数据更好用,比如GDP,二者的关联度我们可以直接从散点图中看到其解释力不如贷款余额。

Part03 瑞幸咖啡在区县的布局与下沉

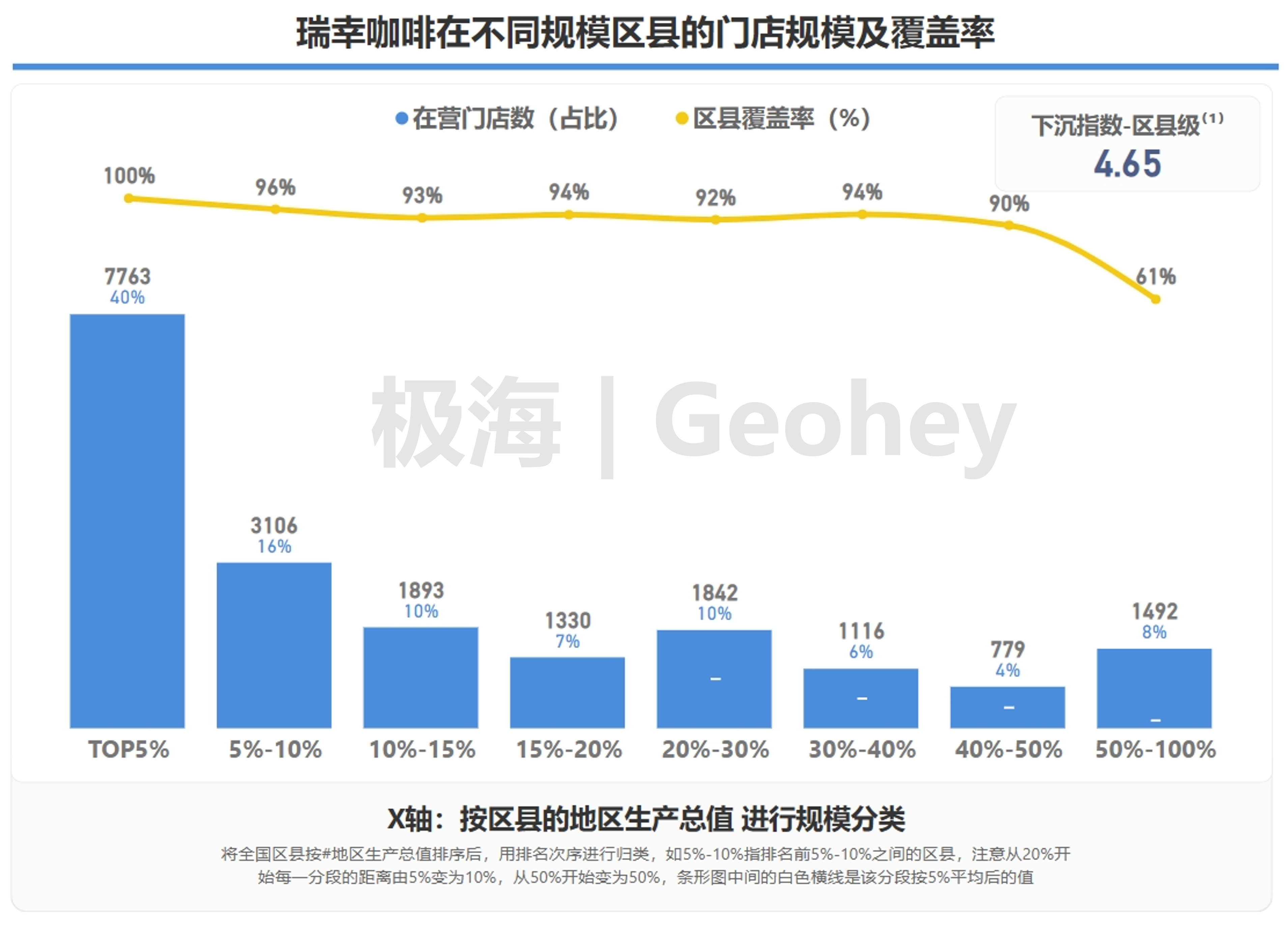

瑞幸咖啡在全国区县的覆盖同样属于非常高的一个水平。

为了更好的体现品牌的分布规律,这里我们按区县的GDP水平对全国所有区县进行排序,然后用排名次序进行归类。如我们将GDP最高前5%的区县归类为“TOP5%”,将排名前5%到10%归为“5%-10%”,依此类推,值得注意的是,从20%开始每一分段的距离从5%变为10%,从50%开始变为10%,也就是不同分类所包含的区县数量实际上是不同的。

瑞幸咖啡完全覆盖了城市GDP前5%的区县,并且有40%的门店分布在这些区县。其对GDP前50%的区县覆盖率也超过了90%。

作为对比,星巴克在区县上的覆盖率则要逊色的多,TOP5%的区县集中了58%的门店,导致其覆盖率从10%开始出现快速下滑的态势。

实际上,通过这张图,我们可以进一步计算品牌的“区县级下沉指数”。我们选择GDP作为衡量一个城市各个区县下沉程度的经济指标,通过计算各城市区县GDP与其门店数量乘积的加权平均,再用所有区县的平均GDP进行标准化得到。一个品牌在低GDP的区县分布越多,指数就越小,品牌也就越下沉。

根据这一算法,瑞幸咖啡的区县级下沉指数为4.65,比星巴克的6.80低30%+,但要比库迪咖啡的3.55高出30%+。

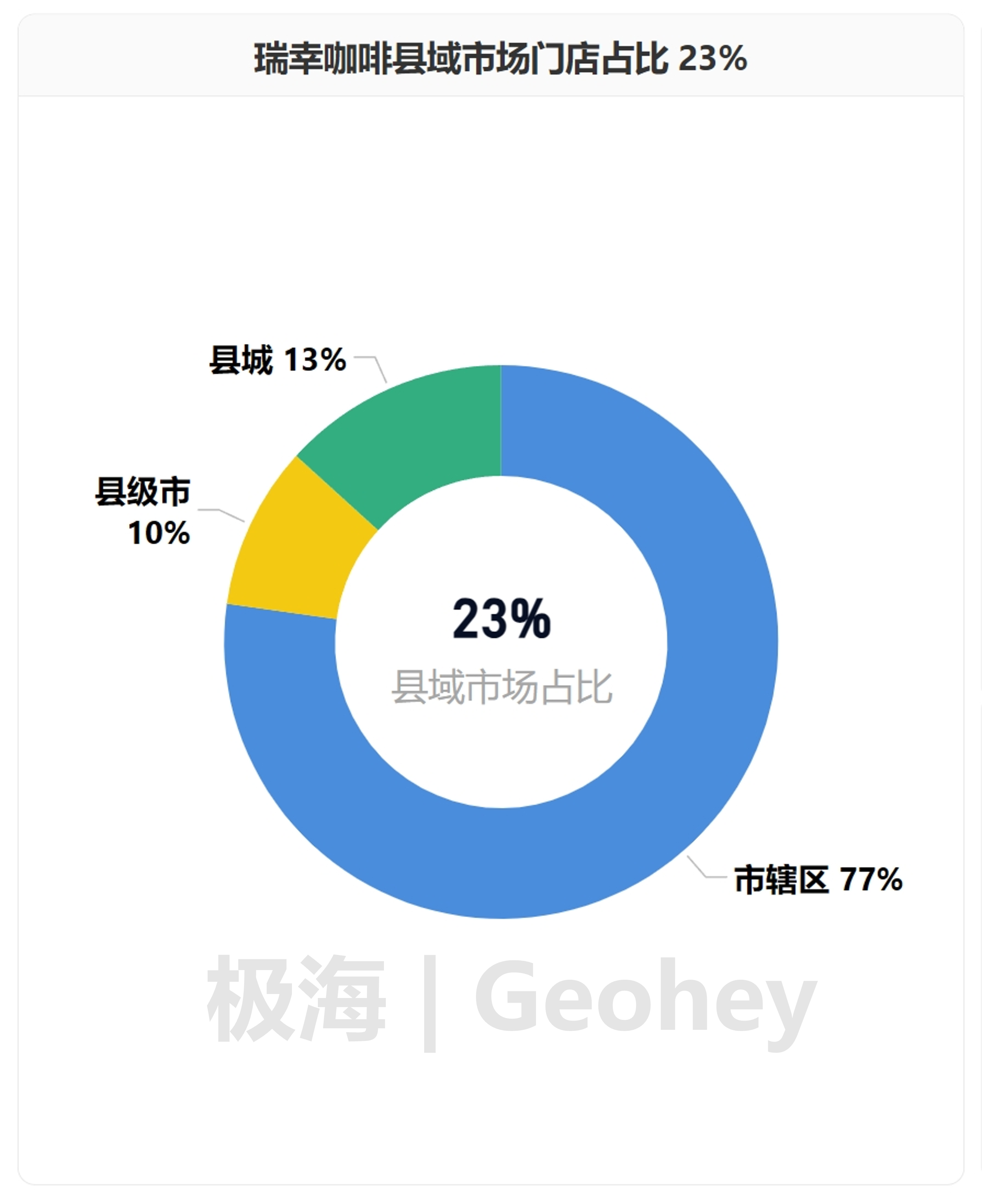

单独从县域市场看,分布在县级市和县城的门店占到瑞幸咖啡门店总数的23%,与库迪咖啡的25%基本一致,但要远高于星巴克的12%。

**哪些县域市场受到瑞幸咖啡更多青睐呢?**排名前五的分别是金华市的义乌、苏州市的昆山、宁波市的慈溪、无锡市的江阴,基本都是百强县。其实在这一点上,三个品牌的分布特点都差不了太多,这些所谓的县域市场,实际上要比80%的地级市市场容量还要大得多。

Part04 高密度布局

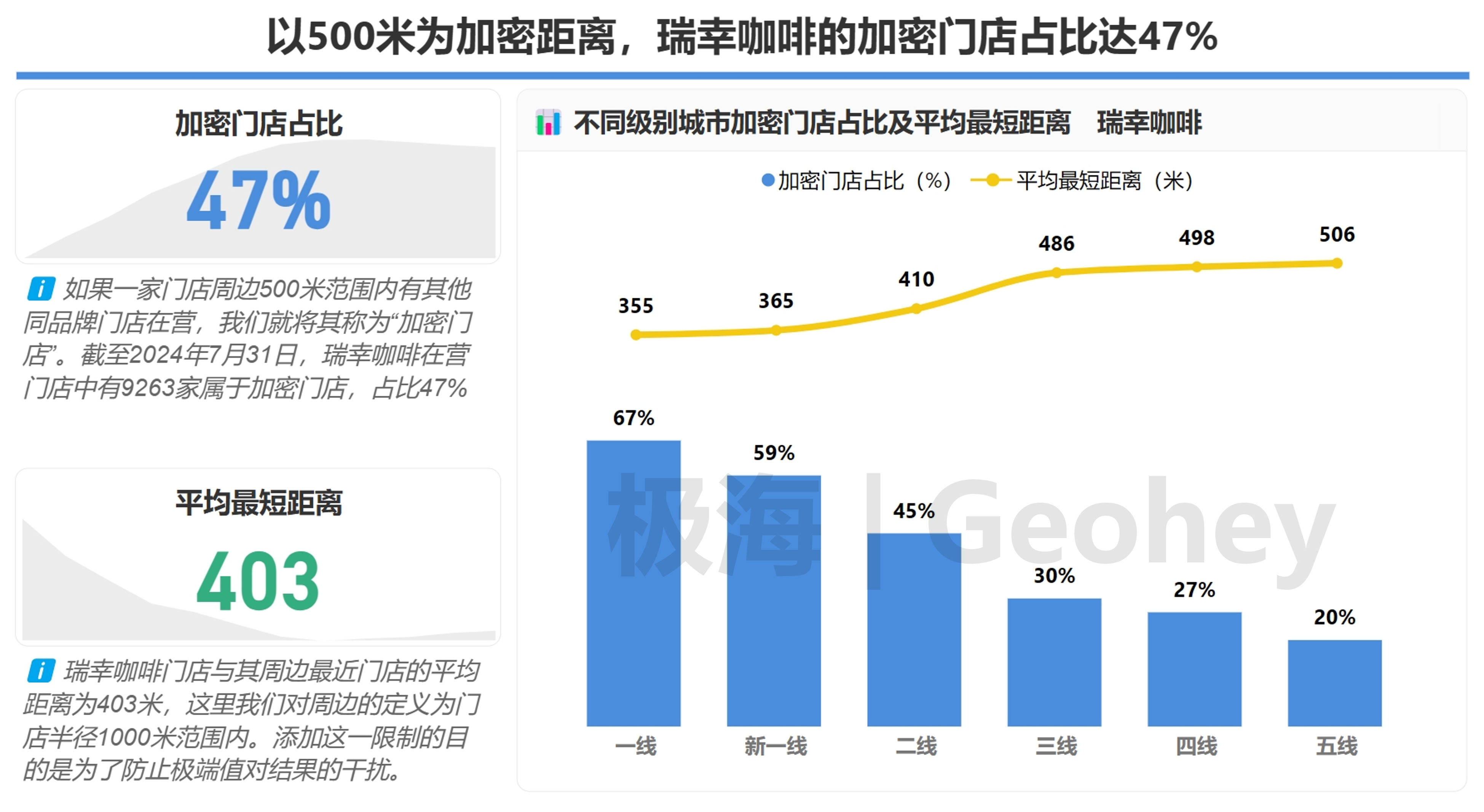

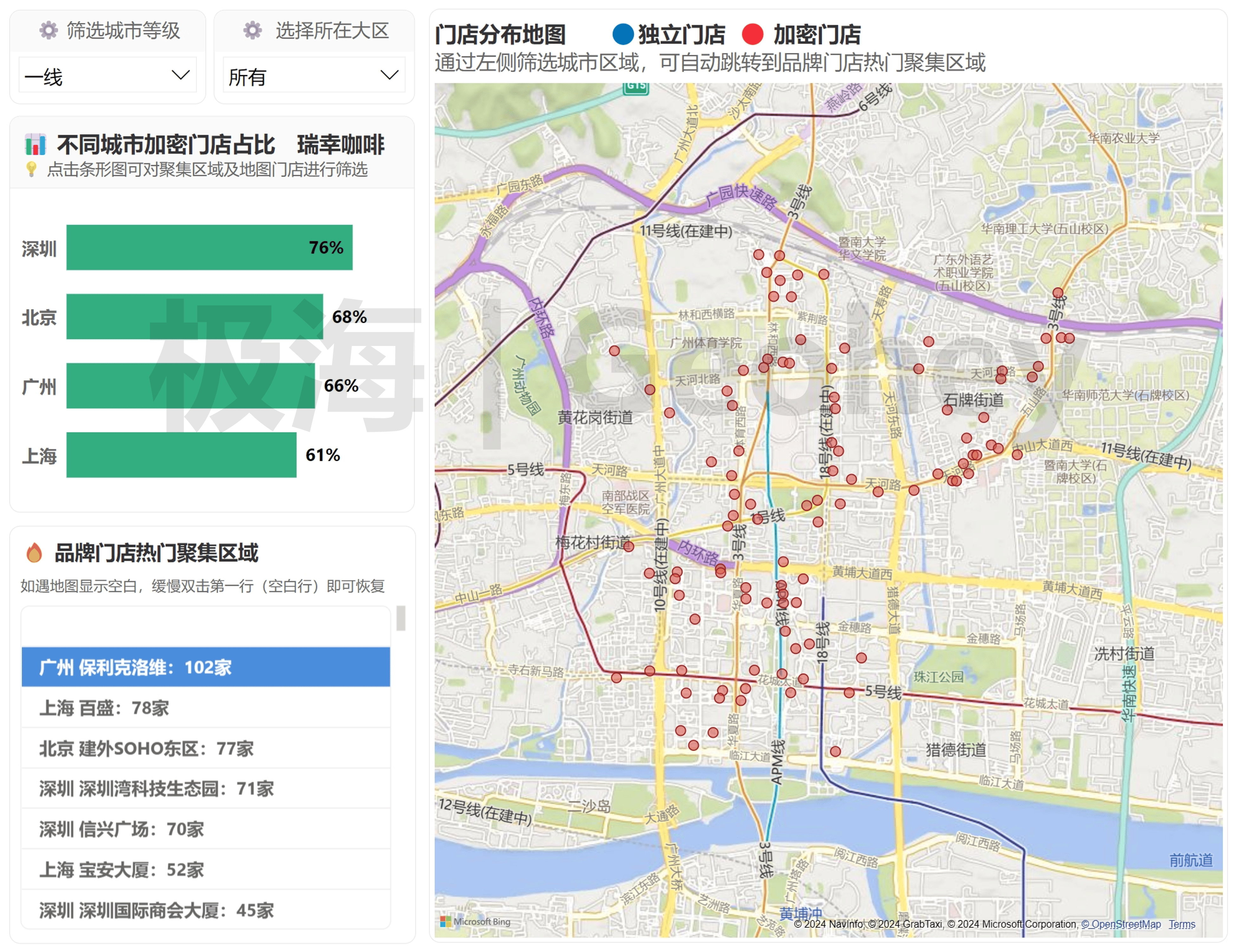

如果一家门店周边500米范围内有其他同品牌门店在营,我们就将其称之为“加密门店”。按照这样的标准,瑞幸咖啡将近一半的门店属于加密门店。门店与门店之间的平均最短距离仅为403米。

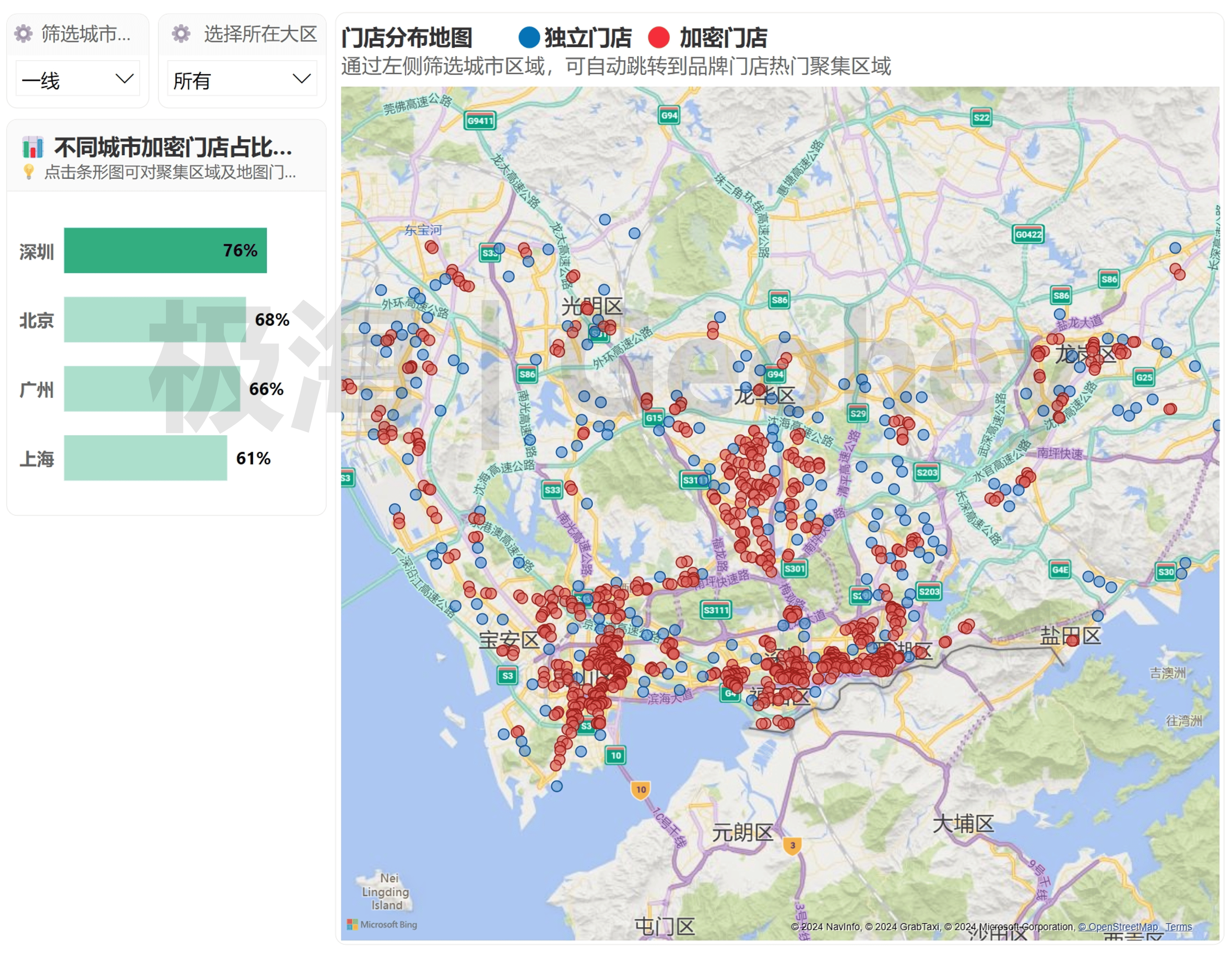

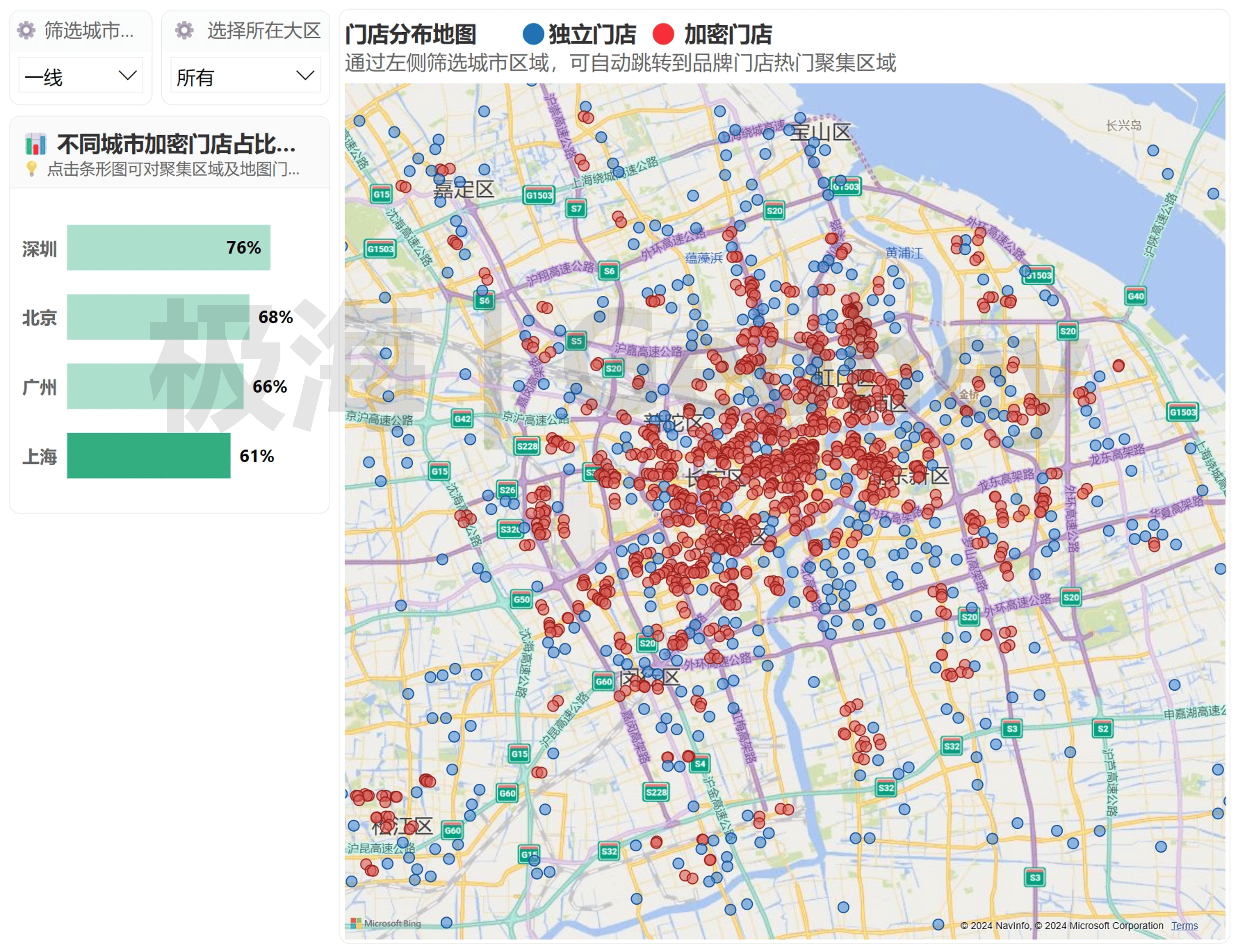

一线城市的加密门店占比最高,达67%,其中又以深圳的密度最高,达76%,北京、广州紧随其后。

但是门店最多的上海反而是其中密度最低,仅为61%,是不是有些出乎你的意料?让我们对比两个城市的门店分布,你发现原因所在了吗?欢迎在文末留言!

而如果要说瑞幸咖啡在哪里的门店最为“密集”,还要属广州的珠江新城一片,累计开店数量达到100多家,这些门店以500米为限,相互连成一片。

说明:

1、这里的“密集”指连片加密门店数量最多,并非指单位面积的门店密度;

2、累计开店数量包括已经关闭的门店数量。

左下角我们列出了瑞幸咖啡密集分布的主要区域,这些地方往往是一个城市咖啡消费氛围最好的区域,虽然面临着激烈的竞争,但对想要在城市中站稳脚跟做大做强的其他品牌而言,却是一个按图索骥的好指引。

Part05 与库迪的蚕食

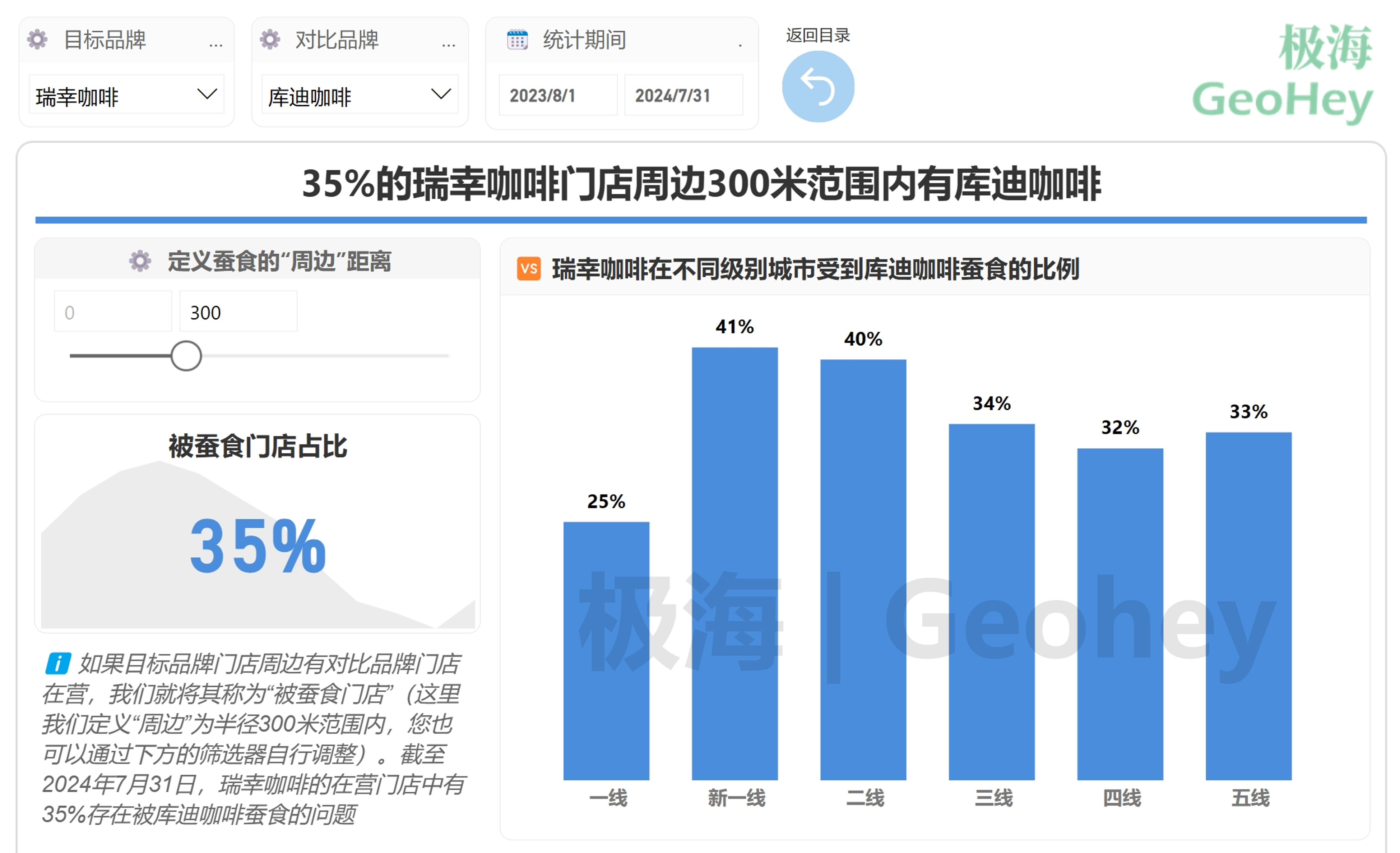

最后,让我们来看一看瑞幸咖啡与库迪这对劲敌的相互蚕食情况。

如果一家瑞幸咖啡门店周边300米范围内有至少一家库迪咖啡,我们就称之为“蚕食门店”。瑞幸咖啡有35%的门店属于“蚕食门店”,需要面对与库迪咖啡的直接竞争。其中新一线和二线城市的蚕食情况最为严重,超过了40%,反倒是在一线城市的蚕食情况最少,仅为25%。

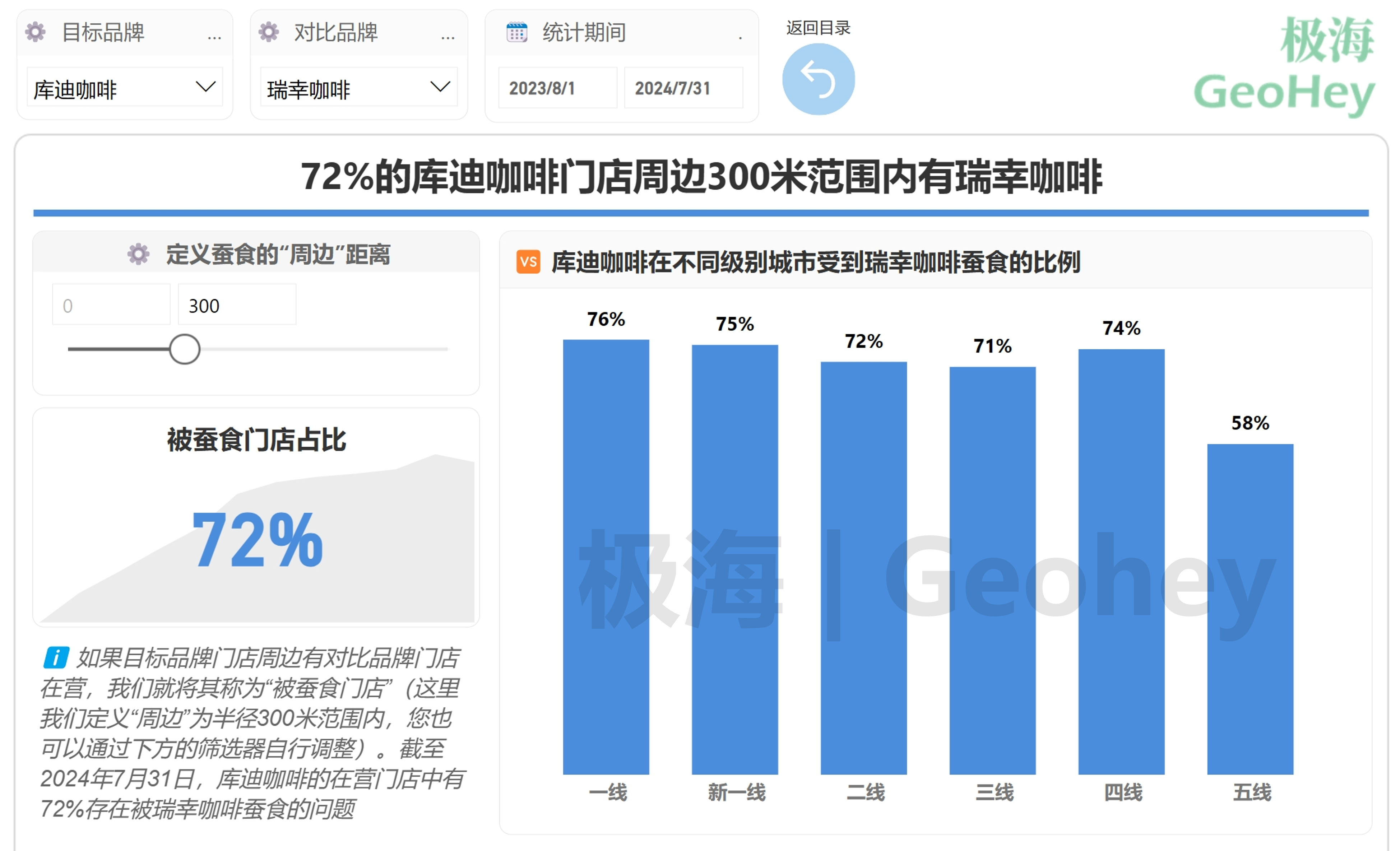

为什么会这样呢?因为从瑞幸的视角无法反映二者准确的蚕食关系。瑞幸的门店数量几乎是库迪的3倍,以上数据更多体现的是二者在不同级别城市门店数量上的差异。

如果我们从库迪的视角出发,同样以300米为限,库迪咖啡有72%的门店属于蚕食门店;如果我们把标准放到500米,这一比例将逼近80%,这说明绝大多数库迪都执行着紧贴瑞幸开店的策略,并且并没有因为城市级别而有太大的差异。

本文也同期发表于极海品牌监测公众号。